来源:源达

投资要点

资讯要闻

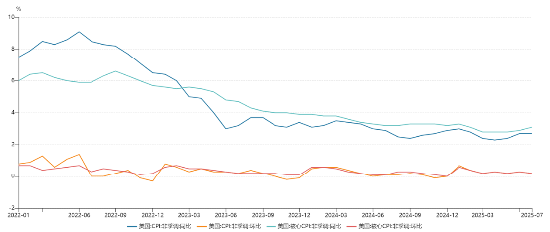

7月份,扩内需政策效应持续显现,居民消费价格指数(CPI)环比由上月下降0.1%转为上涨0.4%,同比持平,扣除食品和能源价格的核心CPI同比上涨0.8%,涨幅连续3个月扩大。受季节性因素叠加国际贸易环境不确定性影响,工业生产者出厂价格指数(PPI)环比下降0.2%,国内市场竞争秩序持续优化,环比降幅比上月收窄0.2个百分点,同比下降3.6%,降幅与上月相同。

中美双方发布《中美斯德哥尔摩经贸会谈联合声明》。美方承诺继续调整对中国商品(包括香港特别行政区和澳门特别行政区商品)加征关税的措施,自8月12日起继续暂停实施24%的对等关税90天。中方自8月12日起继续暂停实施24%对美加征关税以及有关非关税反制措施90天。

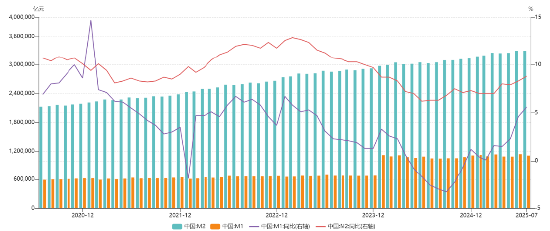

8月13日,央行数据显示,上半年人民币贷款增加12.87万亿元。7月末,广义货币(M2)余额329.94万亿元,同比增长8.8%。狭义货币(M1)余额111.06万亿元,同比增长5.6%。流通中货币(M0)余额13.28万亿元,同比增长11.8%。前七个月净投放现金4651亿元。

两项消费领域贷款贴息政策推出,《个人消费贷款贴息政策》与《服务业经营主体贷款贴息政策》分别从消费的需求端和供给端发力,将财政金融政策的着力点更多转向惠民生、促消费。

市场概览

本周国内证券市场主要指数表现分化,其中创业板指涨幅最大为8.6%。申万一级行业中,通信行业涨幅最大为7.7%。

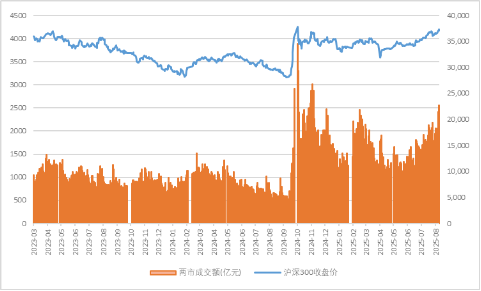

本周周三全天总成交额达2.18万亿元,时隔114个交易日重回2万亿元上方,上证指数盘中触及3688.63点,创2021年12月14号以来新高。美联储降息预期升温,叠加国内“反内卷”政策推动,市场流动性边际改善。此外,中国宏观经济的强大韧性,为资本市场提供了信心支撑。上半年国内生产总值同比增长5.39%,高于去年同期和去年全年水平;高技术产业增加值同比增长9.5%,反映出新动能在不断积聚。7 月国民经济稳中有进,工业、服务业等增长良好。展望未来,随着宏观政策持续发力,消费、产业升级等动力有望进一步释放,外贸韧性或延续,经济有望延续稳中有进态势,不过仍需关注海外环境及国内需求恢复节奏。

投资建议

1)新质生产力:发展新质生产力是当前政策对于国内经济方向的重要指引,流动性宽松背景下,科创与创新类公司有望超额收益。建议关注:人工智能、创新药、机器人、低空经济、深海科技、可控核聚变等。2)提振消费:以提振消费为重点扩大国内有效需求,居民消费能力有望释放。建议关注:新消费、家电、汽车等。3)高股息:红利资产从长期来看,能给投资者带来相对稳定的投资回报。4)黄金:在当前地缘政治紧张局势不断,全球经济不确定性增加的背景下,黄金作为避险资产的中长期需求有望持续增长。建议关注:黄金的中长期投资机会。

风险提示

政策变化超预期风险、经济环境变化超预期风险、市场短期波动风险。

一、资讯要闻及点评

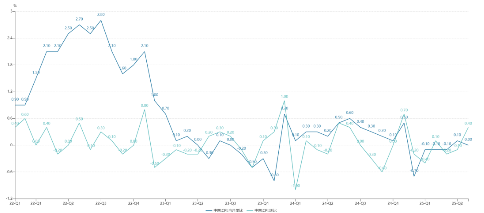

CPI环比涨幅略高于季节性,核心CPI同比持续回升扩内需政策效应持续显现,消费领域价格继续呈现积极变化。一是CPI环比上涨0.4%,涨幅高于季节性水平0.1个百分点。环比上涨主要受服务和工业消费品价格上涨带动。服务价格环比上涨0.6%,影响CPI环比上涨约0.26个百分点,占CPI总涨幅六成多。其中,受暑期出游旺季影响,飞机票、旅游、宾馆住宿和交通工具租赁费价格环比分别上涨17.9%、9.1%、6.9%和4.4%,涨幅均高于季节性水平,合计影响CPI环比上涨约0.21个百分点。工业消费品价格环比上涨0.5%,涨幅比上月扩大0.4个百分点,影响CPI环比上涨约0.17个百分点。其中,受国际油价变动等影响,能源价格环比上涨1.6%,影响CPI环比上涨约0.12个百分点;提振消费政策带动需求持续回暖,叠加“618”促销活动结束,扣除能源的工业消费品价格上涨0.2%,其中燃油小汽车和新能源小汽车价格均由连续5个月以上的下降转为持平,家用器具、家庭日用杂品、文娱耐用消费品和个人护理用品等价格环比涨幅在0.5%—2.2%之间。

CPI同比持平,主要受食品价格较低影响。受上年同期价格基数较高影响,食品价格同比下降1.6%,降幅比上月扩大1.3个百分点,影响CPI同比下降约0.29个百分点,对CPI同比的下拉影响比上月增加约0.24个百分点。其中,鲜菜价格同比下降7.6%,降幅比上月扩大7.2个百分点,鲜果价格同比上涨2.8%,涨幅比上月回落3.3个百分点,二者对CPI同比的下拉影响合计比上月增加约0.21个百分点,是带动CPI同比由涨转平的主因。非食品价格同比上涨0.3%,涨幅比上月扩大0.2个百分点。

核心CPI同比持续回升。扣除食品和能源价格的核心CPI同比上涨0.8%,涨幅继续比上月扩大0.1个百分点,为2024年3月以来最高。其中金饰品和铂金饰品价格同比分别上涨37.1%和27.3%,合计影响CPI同比上涨约0.22个百分点;服务价格同比上涨0.5%,涨幅持续保持稳定,影响CPI上涨约0.19个百分点;燃油小汽车和新能源小汽车价格同比分别下降2.6%和1.9%,降幅分别为近34个月和28个月最小。

图1:国内CPI情况

资料来源:国家统计局,源达信息证券研究所

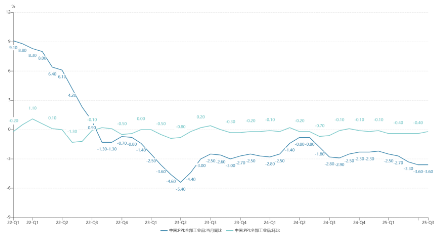

PPI环比降幅收窄,同比降幅与上月相同PPI环比下降0.2%,降幅比上月收窄0.2个百分点,为3月份以来环比降幅首次收窄。本月PPI环比变动的主要原因:一是季节性因素叠加国际贸易环境不确定性影响部分行业价格下降。夏季高温雨水天气增多,一方面建筑项目施工进度放缓影响建材需求;另一方面部分地区河流水量充沛,水力发电对火力发电的补充替代作用明显增强,电煤需求减少,电价下降。受此影响,非金属矿物制品业价格环比下降1.4%,黑色金属冶炼和压延加工业价格下降0.3%;煤炭开采和洗选业价格下降1.5%,电力热力生产和供应业价格下降0.9%。国际贸易环境不确定性影响下,计算机通信和其他电子设备制造业价格下降0.4%,汽车制造业价格下降0.3%,电气机械和器材制造业价格下降0.2%,通用设备制造业价格下降0.2%。上述8个行业合计影响PPI环比下降约0.24个百分点。二是国内市场竞争秩序持续优化带动相关行业价格降幅收窄。全国统一大市场建设纵深推进,煤炭、钢材、光伏、水泥和锂电等行业市场竞争秩序持续优化,煤炭开采和洗选业、黑色金属冶炼和压延加工业、光伏设备及元器件制造、水泥制造、锂离子电池制造价格环比降幅比上月分别收窄1.9个、1.5个、0.8个、0.3个和0.1个百分点,合计对PPI环比的下拉影响比上月减少0.14个百分点。此外,国际输入性因素拉动国内石油和有色金属相关行业价格上行,石油和天然气开采业价格上涨3.0%,有色金属冶炼和压延加工业价格上涨0.8%。

PPI同比下降3.6%,降幅与上月相同。宏观政策持续发力、适时加力,部分行业供需关系有所改善,价格呈现积极变化。一是产业转型升级带动相关行业价格同比回升。传统产业改造升级和重点产业产能治理逐步推进,新兴产业快速成长壮大,相关行业价格同比有所回升。烧碱价格上涨3.6%,玻璃制造价格降幅比上月收窄0.9个百分点;飞机制造价格上涨3.0%,可穿戴智能设备制造价格上涨1.6%,微波通信设备价格上涨0.9%,服务器价格上涨0.6%。二是内需潜力持续释放拉动部分行业价格同比上涨。提振消费专项行动深入实施,消费市场持续健康发展,升级类消费需求增加拉动部分行业价格同比上涨。工艺美术及礼仪用品制造价格上涨13.1%,运动用球类制造价格上涨5.3%,营养食品制造价格上涨1.3%,保健食品制造价格上涨1.2%,自行车制造价格上涨0.6%。

图2:国内PPI情况

资料来源:国家统计局,源达信息证券研究所

美国7月CPI同比升2.7%,低于预期美国7月未季调CPI同比升2.7%,预期升2.8%,前值升2.7%;季调后CPI环比升0.2%,预期升0.2%,前值升0.3%。季调后核心CPI环比升0.3%,预期升0.3%,前值升0.2%;未季调核心CPI同比升3.1%,预期升3.0%,前值升2.9%。数据公布后,市场对于美联储在9月会议上降息的预期再度升温。截至发文,CME FedWatch Tool显示9月议息会议降息25BP的概率高达94.9%。

图3:美国CPI数据

资料来源:美国劳工局,源达信息证券研究所

海关总署:今年前7个月我国货物贸易进出口同比增长3.5%据海关统计,2025年前7个月,我国货物贸易进出口总值25.7万亿元人民币,同比(下同)增长3.5%。其中,出口15.31万亿元,增长7.3%;进口10.39万亿元,下降1.6%,降幅较上半年收窄1.1个百分点。7月份,我国货物贸易进出口总值3.91万亿元,增长6.7%。其中,出口2.31万亿元,增长8%;进口1.6万亿元,增长4.8%,连续两个月增长。

中美就24%关税继续暂停等达成共识8月12日,中美双方发布《中美斯德哥尔摩经贸会谈联合声明》。美方承诺继续调整对中国商品(包括香港特别行政区和澳门特别行政区商品)加征关税的措施,自8月12日起继续暂停实施24%的对等关税90天。中国将继续修改税委会公告2025年第4号规定的对美国商品加征的从价关税的实施,自2025年8月12日起再次暂停实施24%的关税90天,同时保留对这些商品加征的剩余10%的关税;并根据日内瓦联合声明的商定,采取或者维持必要措施,暂停或取消针对美国的非关税反制措施。

前七月人民币贷款增12.87万亿,7月末M2同比增8.8%央行7月13日发布数据显示,上半年人民币贷款增加12.87万亿元。7月末,广义货币(M2)余额329.94万亿元,同比增长8.8%。狭义货币(M1)余额111.06万亿元,同比增长5.6%。流通中货币(M0)余额13.28万亿元,同比增长11.8%。前七个月净投放现金4651亿元。

图4:七月金融数据情况

资料来源:中国人民银行,源达信息证券研究所

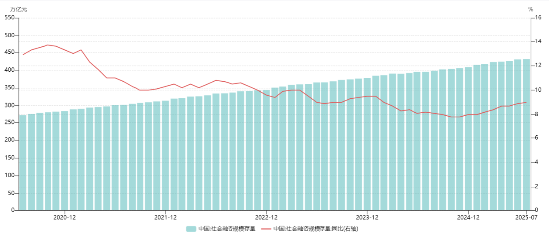

前七月新增社融23.99万亿元初步统计,2025年前七个月社会融资规模增量累计为23.99万亿元,比上年同期多5.12万亿元。其中,对实体经济发放的人民币贷款增加12.31万亿元,同比少增694亿元;对实体经济发放的外币贷款折合人民币减少725亿元,同比少减245亿元;委托贷款减少689亿元,同比多减116亿元;信托贷款增加1592亿元,同比少增1480亿元;未贴现的银行承兑汇票减少2196亿元,同比少减1243亿元;企业债券净融资1.43万亿元,同比少1849亿元;政府债券净融资8.9万亿元,同比多4.88万亿元;非金融企业境内股票融资2212亿元,同比多767亿元。

初步统计,2025年7月末社会融资规模存量为431.26万亿元,同比增长9%。其中,对实体经济发放的人民币贷款余额为264.79万亿元,同比增长6.8%;对实体经济发放的外币贷款折合人民币余额为1.21万亿元,同比下降23.2%;委托贷款余额为11.16万亿元,同比下降0.4%;信托贷款余额为4.46万亿元,同比增长5.9%;未贴现的银行承兑汇票余额为1.92万亿元,同比下降10.4%;企业债券余额为33.39万亿元,同比增长3.8%;政府债券余额为89.99万亿元,同比增长21.9%;非金融企业境内股票余额为11.94万亿元,同比增长3.2%。

从结构看,7月末对实体经济发放的人民币贷款余额占同期社会融资规模存量的61.4%,同比低1.2个百分点;对实体经济发放的外币贷款折合人民币余额占比0.3%,同比低0.1个百分点;委托贷款余额占比2.6%,同比低0.2个百分点;信托贷款余额占比1%,同比低0.1个百分点;未贴现的银行承兑汇票余额占比0.4%,同比低0.1个百分点;企业债券余额占比7.7%,同比低0.4个百分点;政府债券余额占比20.9%,同比高2.2个百分点;非金融企业境内股票余额占比2.8%,同比低0.1个百分点。

图5:7月社融存量数据情况

资料来源:中国人民银行,源达信息证券研究所

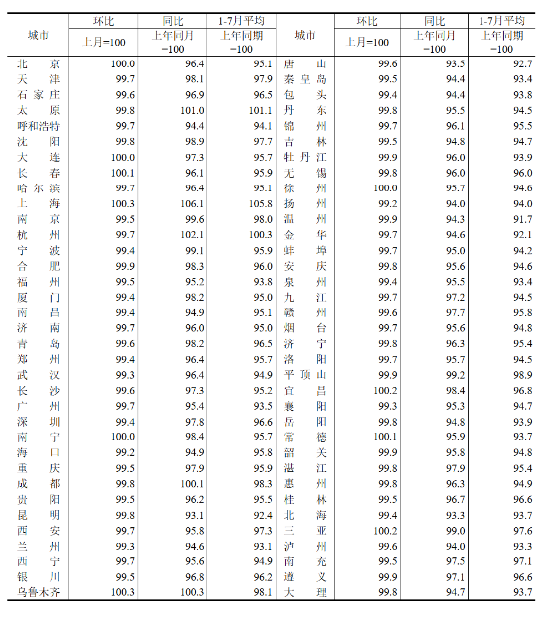

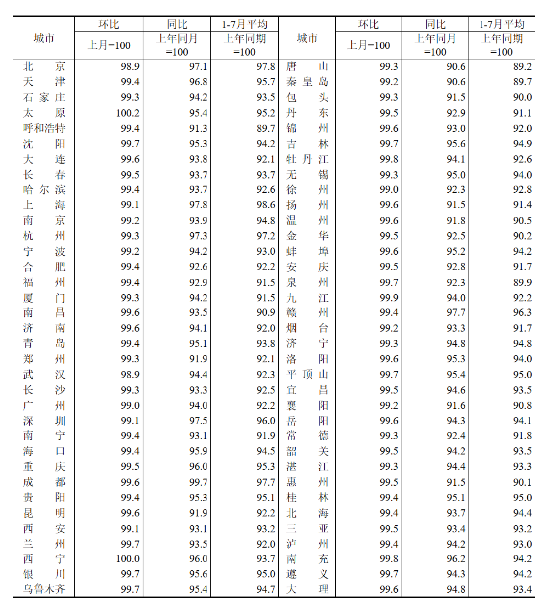

国家统计局:7月份各线城市商品住宅销售价格环比下降,同比降幅整体有所收窄各线城市商品住宅销售价格环比下降。7月份,一线城市新建商品住宅销售价格环比下降0.2%,降幅比上月收窄0.1个百分点。其中,北京持平,上海上涨0.3%,广州和深圳分别下降0.3%和0.6%。二线城市新建商品住宅销售价格环比下降0.4%,降幅扩大0.2个百分点。三线城市新建商品住宅销售价格环比下降0.3%,降幅与上月相同。7月份,一线城市二手住宅销售价格环比下降1.0%,降幅比上月扩大0.3个百分点。其中,北京、上海、广州和深圳分别下降1.1%、0.9%、1.0%和0.9%。二、三线城市二手住宅销售价格环比均下降0.5%,降幅均收窄0.1个百分点。

各线城市商品住宅销售价格同比降幅整体有所收窄。7月份,一线城市新建商品住宅销售价格同比下降1.1%,降幅比上月收窄0.3个百分点。其中,上海上涨6.1%,北京、广州和深圳分别下降3.6%、4.6%和2.2%。二、三线城市新建商品住宅销售价格同比分别下降2.8%和4.2%,降幅分别收窄0.2个和0.4个百分点。70个大中城市中,新建商品住宅销售价格同比上涨城市有5个,比上月增加2个。7月份,一线城市二手住宅销售价格同比下降3.4%,降幅比上月扩大0.4个百分点。其中,北京、上海、广州和深圳分别下降2.9%、2.2%、6.0%和2.5%。二、三线城市二手住宅销售价格同比分别下降5.6%和6.4%,降幅分别收窄0.2个和0.3个百分点。

图6:2025年6月70个大中城市新建商品住宅销售价格指数

资料来源:国家统计局,源达信息证券研究所

图7:2025年6月70个大中城市二手住宅销售价格指数

资料来源:国家统计局,源达信息证券研究所

激发消费潜能,两项贷款贴息实施方案出炉8月12日,财政部等三部门印发《个人消费贷款财政贴息政策实施方案》。2025年9月1日至2026年8月31日期间,居民个人使用贷款经办机构发放的个人消费贷款(不含信用卡业务)中实际用于消费,且贷款经办机构可通过贷款发放账户等识别借款人相关消费交易信息的部分,可按规定享受贴息政策 。贴息范围包括单笔5万元以下消费,以及单笔5万元及以上的家用汽车、养老生育、教育培训、文化旅游、家居家装、电子产品、健康医疗等重点领域消费。对于单笔5万元以上的消费,以5万元消费额度为上限进行贴息。政策到期后,可视实施效果研究延长政策期限、扩大支持范围。方案提出,年贴息比例为1个百分点(按符合条件的实际用于消费的个人消费贷款本金计算),且最高不超过贷款合同利率的50%,中央财政、省级财政分别承担贴息资金的90%、10%。贷款合同利率需要符合相应利率自律约定。政策执行期内,每名借款人在一家贷款经办机构可享受的全部个人消费贷款累计贴息上限为3000元(对应符合条件的累计消费金额30万元),其中在一家贷款经办机构可享受单笔5万元以下的个人消费贷款累计贴息上限为1000元(对应符合条件的累计消费金额10万元)。

此外,8月12日财政部等九部门印发《服务业经营主体贷款贴息政策实施方案》。同时符合以下条件的贷款可享受贴息政策:一是由经办银行向餐饮住宿、健康、养老、托育、家政、文化娱乐、旅游、体育8类消费领域服务业经营主体发放。二是在《提振消费专项行动方案》公开发布之日(2025年3月16日)至2025年12月31日期间签订贷款合同且相关贷款资金发放至经营主体。三是贷款资金合规用于改善消费基础设施和提升服务供给能力。其中:餐饮住宿、托育、家政、文化娱乐、体育领域对应《国民经济行业分类》中“住宿和餐饮业”、“居民服务、修理和其他服务业”、“文化、体育和娱乐业”行业类别;旅游、健康领域对应《国家旅游及相关产业统计分类(2018)》和《健康产业统计分类(2019)》中国民经济行业分类代码不带*的行业类别;养老领域服务业经营主体贷款需符合中国人民银行养老产业贷款统计标准。经营主体指符合《中华人民共和国市场主体登记管理条例》规定,在我国境内以营利为目的从事经营活动的自然人、法人及非法人组织。民办非企业法人的养老服务机构同等享受贷款贴息政策。四是政策到期后,可视实施效果研究延长政策期限、扩大支持范围。

二、周观点

光模块从需求端来看,海外 AI 数据中心建设马不停蹄地扩张,拉动高速光模块需求飞速上扬。全球科技巨头如英伟达、谷歌等等纷纷加大对人工智能算力的布局,上调资本开支预期,直接推动光通信设备与模块的市场需求。全球对 AI 算力需求的爆发式增长,使得光模块作为数据传输的关键部件,迎来了广阔的市场空间。国内云服务商如阿里巴巴、字节跳动等也加大算力投资,算力需求将有大幅增长。据统计,2025 年第二季度全球光模块销售额环比增长 10%,主要得益于 800G 以太网光模块需求的带动,1.6T 产品也开始崭露头角。LightCounting 预测,2025 年全球以太网光模块市场规模增速将保持在 50% 左右,随后五年将进入相对稳定阶段,年复合增长率预计维持在15%至18%。

三、市场概览

1.主要指数表现

本周国内证券市场主要指数表现分化,上证指数、深证成指、创业板指、沪深300、上证50、中证500、中证1000、科创50、科创100指数过去一周涨跌幅分别为1.7%、4.5%、8.6%、2.4%、1.6%、3.9%、4.1%、5.5%、7.3%。

表1:主要指数涨跌幅

|

代码 |

名称 |

周涨跌幅 |

月涨跌幅 |

年初至今涨跌幅 |

PE TTM |

五年估值百分位 |

|

000001.SH |

上证指数 |

1.7% |

3.5% |

10.3% |

16 |

93.6% |

|

399001.SZ |

深证成指 |

4.5% |

5.7% |

11.7% |

28 |

71.3% |

|

399006.SZ |

创业板指 |

8.6% |

8.8% |

18.3% |

35 |

46.2% |

|

000300.SH |

沪深300 |

2.4% |

3.1% |

6.8% |

13 |

74.9% |

|

000016.SH |

上证50 |

1.6% |

2.0% |

5.5% |

12 |

81.9% |

|

000905.SH |

中证500 |

3.9% |

5.5% |

14.7% |

31 |

95.2% |

|

000852.SH |

中证1000 |

4.1% |

6.9% |

19.5% |

43 |

92.2% |

|

000688.SH |

科创50 |

5.5% |

5.1% |

11.4% |

145 |

99.3% |

|

000698.SH |

科创100 |

7.3% |

9.2% |

33.5% |

217 |

44.1% |

资料来源:Wind,源达信息证券研究所

2.申万一级行业涨跌幅

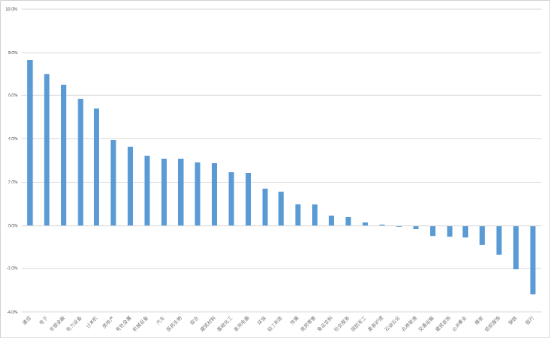

申万一级行业中,本周涨跌幅前五的行业为通信、电子、非银金融、电力设备、计算机,涨幅分别为7.7%、7.0%、6.5%、5.8%、5.4%。

图8:申万一级行业涨跌幅情况

资料来源:Wind,源达信息证券研究所

3.两市交易额

图9:两市成交额情况

资料来源:Wind,源达信息证券研究所

4.本周热点板块涨跌幅

图10:本周热点板块涨跌幅

资料来源:Wind,源达信息证券研究所

四、投资建议

1)新质生产力:发展新质生产力是当前政策对于国内经济方向的重要指引,流动性宽松背景下,科创与创新类公司有望超额收益。建议关注:人工智能、创新药、机器人、低空经济、深海科技、可控核聚变等。

2)提振消费:以提振消费为重点扩大国内有效需求,居民消费能力有望释放。建议关注:新消费、家电、汽车等。

3)高股息:红利资产从长期来看,能给投资者带来相对稳定的投资回报。

4)黄金:在当前地缘政治紧张局势不断,全球经济不确定性增加的背景下,黄金作为避险资产的中长期需求有望持续增长。建议关注:黄金的中长期投资机会。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:刘万里 SF014

景盛配资提示:文章来自网络,不代表本站观点。

- 上一篇:武汉股票配资?训练方案:每周四次

- 下一篇:安全配资网站人生快哉啊但这里存在一个问题